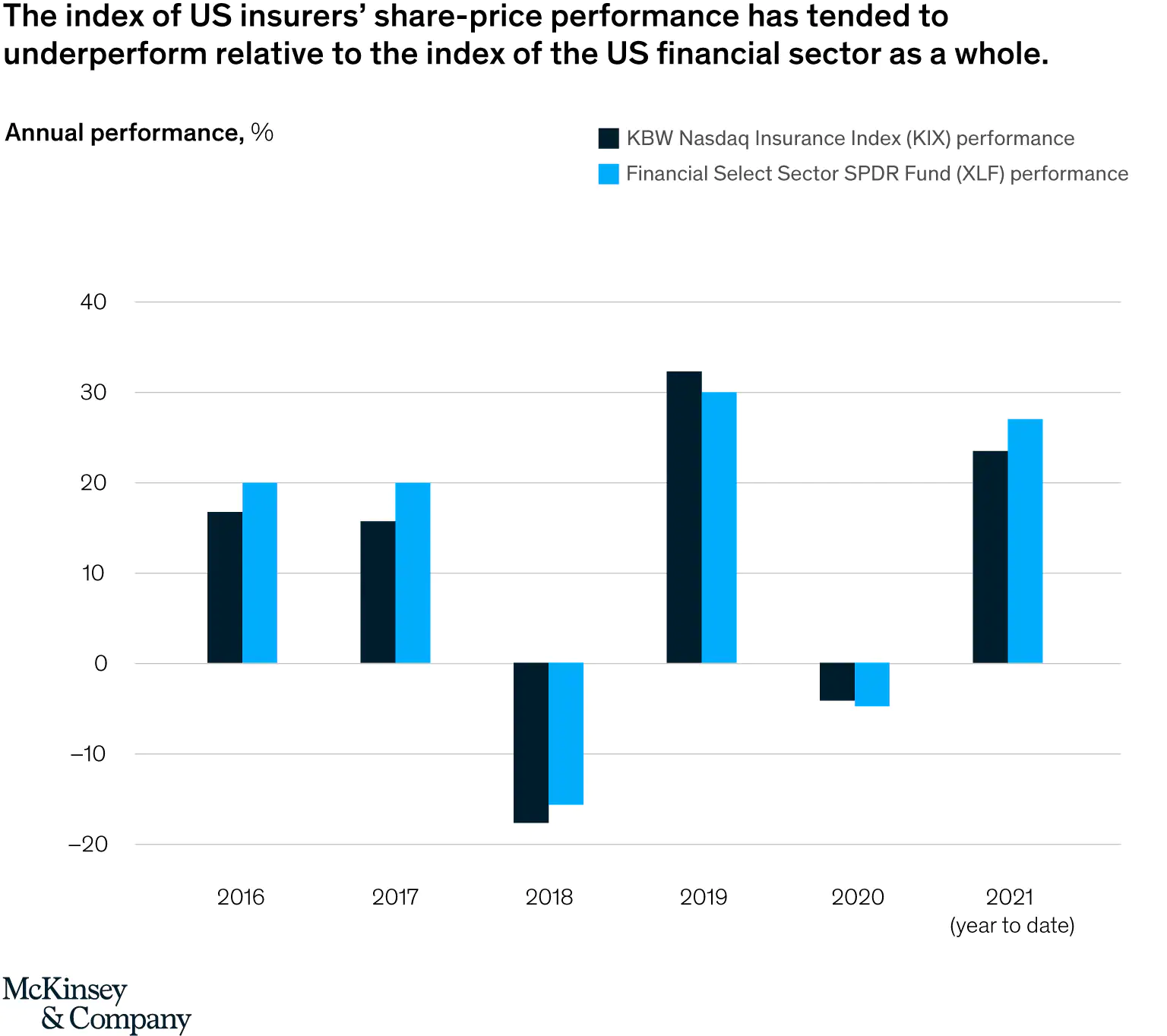

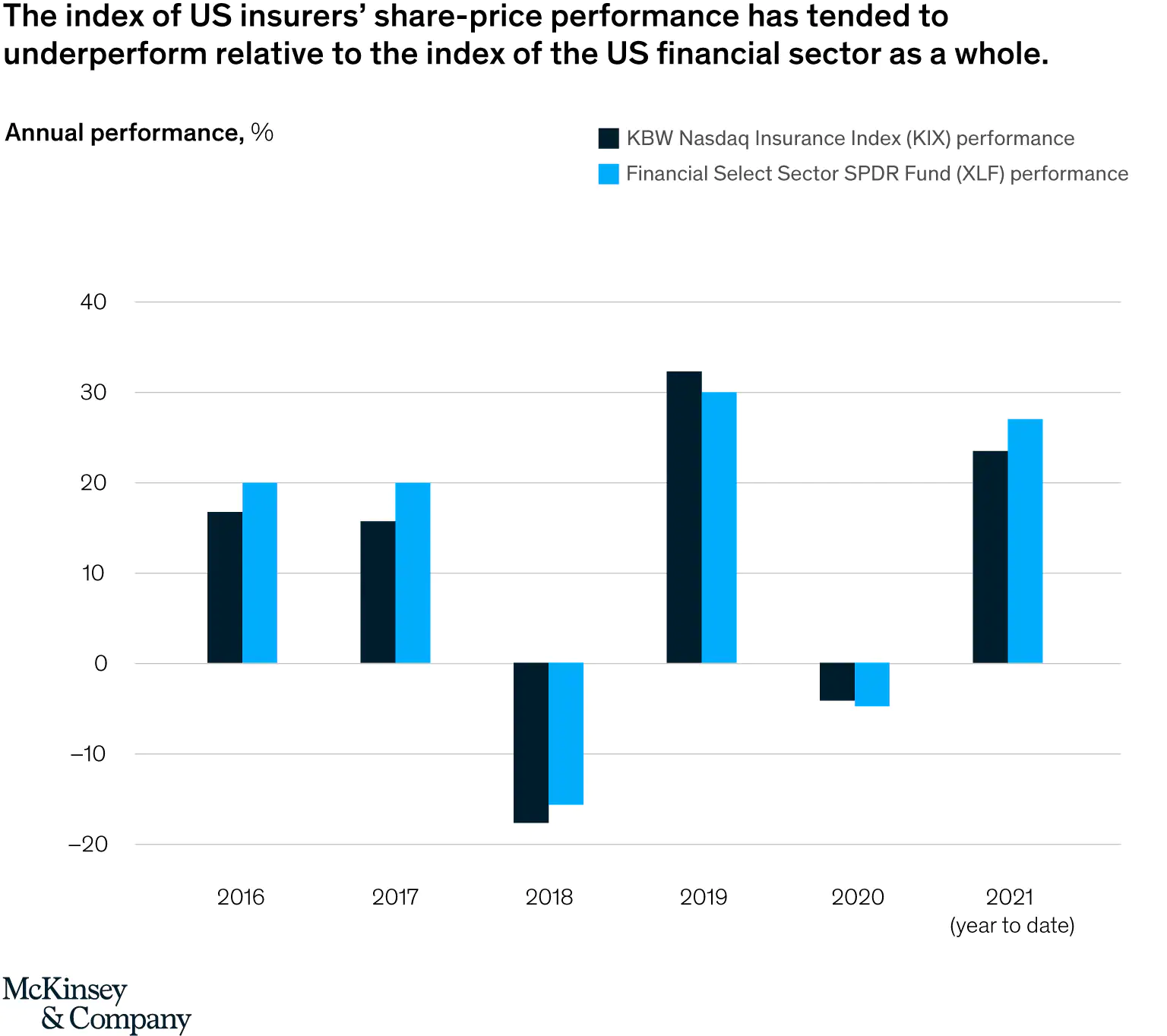

Souvent, les assureurs n’obtiennent pas le crédit qu’ils méritent de la part des investisseurs. Bien qu’un groupe central d’assureurs ait obtenu de solides résultats opérationnels, la performance du cours des actions du secteur a été inférieure à celle des autres sociétés financières. Considérons que la performance du KBW Nasdaq Insurance Index (KIX), qui reflète la performance des compagnies d’assurance américaines, n’a pas dépassé celle du Financial Select Sector SPDR Fund (XLF), qui suit la performance de toutes les sociétés de services financiers américaines, au cours de quatre des cinq dernières années, même si de nombreux assureurs ont de longs antécédents en matière de génération de résultats d’exploitation attrayants (exposition).

Exposition

Nous nous efforçons de fournir aux personnes handicapées un accès égal à notre site Web. Si vous souhaitez des informations sur ce contenu, nous serons heureux de travailler avec vous. Veuillez nous envoyer un courriel à : McKinsey_Website_Accessibility@mckinsey.com

Nous attribuons une part importante de cet écart à l’absence d’un récit convaincant qui aide les investisseurs à reconnaître pleinement la valeur intrinsèque des entreprises d’assurance. Pour combler cet écart, les leaders de l’assurance – cadres de la suite C et professionnels des relations avec les investisseurs – doivent identifier et expliquer clairement pourquoi les investisseurs doivent être attirés par leurs entreprises. Cela signifie que les dirigeants doivent communiquer efficacement leurs stratégies à long terme et leurs objectifs de performance et les lier aux moteurs commerciaux sous-jacents. Dans le même temps, les assureurs doivent actualiser régulièrement leurs supports de communication avec les investisseurs et utiliser les journées annuelles des investisseurs pour compléter les canaux existants d’interaction avec les investisseurs (s’ils ne le font pas déjà). Notre analyse a révélé que seulement un quart des 25 plus grands assureurs IARD et vie (par capitalisation boursière) nord-américains ont organisé une journée des investisseurs au cours de la dernière année ; la moitié d’entre eux ont organisé une journée investisseurs au cours des trois dernières années. Enfin, les assureurs devraient répondre rapidement et directement aux préoccupations des investisseurs plutôt que de les laisser s’attarder.

Réticences des investisseurs : entreprises complexes et risquées

Les géants de l’investissement tels que Warren Buffett reconnaissent depuis longtemps l’économie attrayante d’un assureur bien géré qui peut investir les primes avant que les sinistres n’apparaissent. Malheureusement, certains investisseurs institutionnels en actions ont tendance à esquiver le secteur en raison de sa complexité.

D’après notre expérience, les investisseurs institutionnels se méfient de la sensibilité des assureurs aux faibles taux d’intérêt, de leur complexité réglementaire et comptable et des risques inhérents aux produits à long terme tels que les rentes, l’assurance soins de longue durée et les passifs IARD commerciaux vieux de plusieurs décennies. En conséquence, de nombreux investisseurs évitent l’industrie ou minimisent le montant qu’ils allouent aux actions d’assurance.

Les récits les plus réussis conçus pour les investisseurs des compagnies d’assurance ont tendance à provenir d’entreprises qui offrent des produits à faible capitalisation. Ces offres à faible capitalisation, telles que les petits produits commerciaux IARD ou les avantages sociaux volontaires, génèrent généralement une forte croissance du chiffre d’affaires, des marges de souscription supérieures à la moyenne et un ROE supérieur au coût du capital, avec peu de problèmes hérités du passé.

Attirer les investisseurs : simplifier les récits, éduquer le public

Les assureurs devraient utiliser le pouvoir d’un récit efficace pour aider à aligner leur valeur marchande sur leur valeur intrinsèque, et non pour faire grimper le cours des actions de l’entreprise en créant un enthousiasme à court terme. La clé est de raconter une histoire claire qui distille des concepts complexes et incite les investisseurs à investir dans des entreprises affichant des indicateurs de performance favorable à long terme. Cette fondation peut aider les transporteurs à obtenir le plein crédit des investisseurs pour leurs réalisations, telles que les transformations et les expansions dans de nouvelles entreprises.

Bien que les assureurs ne puissent pas éliminer la complexité de leurs activités, ils doivent éduquer les investisseurs sur la manière de les évaluer de manière globale. Cela peut aider à empêcher les investisseurs de se focaliser sur des risques inconnus, qui affectent tous les secteurs.

Les assureurs devraient suivre cinq étapes pour affiner leurs récits d’investisseur :

- Expliquez aux investisseurs pourquoi ils devraient s’intéresser à l’entreprise. Les transporteurs devraient cibler les investisseurs en actions axés sur la valeur intrinsèque en mettant en évidence leurs sources uniques d’avantage concurrentiel. Si possible, ils devraient mettre l’accent sur la croissance durable de leur chiffre d’affaires et de leurs résultats, sur un ROE ajusté au risque favorable par rapport au coût des fonds propres et sur l’augmentation des marges. Si les investisseurs peuvent mieux comprendre ces facteurs de performance, ils pourraient devenir plus à l’aise avec la dynamique, y compris les risques et les nuances, de l’activité d’assurance.

- Communiquez les objectifs à long terme et expliquez comment ils interagissent avec les moteurs sous-jacents de l’entreprise. Ces discussions sont au cœur de la création de valeur, en particulier la croissance à long terme des résultats et de la valeur comptable par action, qui sont des indicateurs de l’augmentation de la valeur de l’entreprise. Pour maintenir une orientation à long terme, les assureurs doivent se concentrer sur les prévisions à long terme et éviter les prévisions de bénéfices trimestrielles, voire annuelles ; les prévisions de bénéfices à court terme peuvent attirer l’attention indésirable des investisseurs qui pourraient être moins concentrés sur la création de valeur à long terme.

- Utilisez les pivots stratégiques comme des opportunités pour engager les investisseurs. De nombreux assureurs entreprennent des transformations pour améliorer leur chiffre d’affaires et leurs profils de bénéfices, tandis que d’autres utilisent les fusions et acquisitions – à la fois des acquisitions et des cessions – pour améliorer la croissance et le ROE. reflète des améliorations stratégiques et opérationnelles durables.

- Mettre à jour les communications avec les investisseurs et organiser des journées annuelles des investisseurs. Pour attirer de nouveaux investisseurs généralistes qui ne connaissent peut-être pas aussi bien le secteur de l’assurance, les communications aux investisseurs doivent utiliser un langage simple et accessible pour transmettre les histoires de leurs entreprises, les tendances sous-jacentes et les indicateurs de performance clés. Les assureurs qui n’organisent pas actuellement de journées annuelles des investisseurs devraient envisager de les ajouter à leurs événements réguliers afin de compléter le calendrier de leurs conférences des investisseurs ; les journées investisseurs permettent aux assureurs de raconter plus en profondeur leur histoire et de mettre en valeur leurs équipes dirigeantes.

- Répondre directement aux préoccupations des investisseurs. Les assureurs doivent identifier les domaines de préoccupation des investisseurs, déterminer objectivement s’ils sont justifiés et y remédier au besoin. Par exemple, les assureurs-vie pourraient fournir des preuves de la façon dont leurs activités pourraient être moins sensibles aux taux d’intérêt que le marché ne les perçoit. De même, les assureurs IARD pourraient fournir la preuve de pratiques efficaces de gestion des risques en réponse à des événements catastrophiques de plus en plus graves.

Les assureurs doivent générer une solide performance fondamentale, mais un discours d’investisseur efficace peut être tout aussi important pour la performance à long terme du cours des actions des entreprises. Le moment est venu pour les assureurs de remédier aux idées fausses des investisseurs sur leurs activités.

Alex D’Amico est associé principal au bureau de McKinsey à New York, où Jay Gelb est associé et Zane Williams est expert principal ; Grier Tumas Dienstag est associé associé au bureau de Boston.

Téléchargez l’article ici.